For nogle år siden tog jeg et kig på min pensionsopsparing. Jeg var ansat i et stort firma, og indbetalingerne foregik automatisk, og alt gik efter bogen. Opgørelserne kom en gang om året, og jeg glædede mig over at spare op til en tryg pensionisttilværelse med en god økonomi. Men da jeg undersøgte tallene nærmere, blev jeg lidt skuffet over, at det årlige afkast af min pensionsopsparing lå på lidt under 2 pct. – og skuffelsen blev bestemt ikke mindre, da det gik op for mig at de årlige omkostninger var på 2,18 pct! Med andre ord blev min pensionsopsparing forvaltet med et negativt afkast, jeg blev simpelthen fattigere af at have en pensionsopsparing fremfor at gemme pengene under hovedpuden.

De færreste har overblik over deres pensionsopsparinger, og mange vil nok blive overraskede over, hvor lidt de får ud af dem, eller over hvor store muligheder, der er, ved at justere sin opsparing. Pensionsopsparingen betyder nemlig rigtig meget for de muligheder, vi får, når vi bliver ældre. Fordi pensionsopsparinger foregår over så mange år, at selv små ændringer i det årlige afkast eller indbetalinger, gør et stort udslag, når pengene skal udbetales.

De fleste danskere har en pensionsopsparing via deres arbejde, og forvaltningen af pengene kan foregå helt automatisk. Pensionsselskaberne har ikke tradition for personlig betjening af kunderne, og det synes jeg man skal lave om på. Kontakt dit pensionsselskab, insister på at få et telenummer til en person, der kan hjælpe dig med din sag og få et møde. Min erfaring er, at de tager imod udfordringen.

Læs også: Ekspert: Sådan får du mest ud af arven

Hvis man har sin pensionsopsparing i en bank, er det også en god idé at bede om et møde – eksempelvis en gang om året. Som altid, når det handler om økonomi, er overblik og erkendelse af behov to vigtige faktorer. Derfor anbefaler jeg altid, at man stiller de enkle spørgsmål som:

- Hvad har jeg, hvis jeg går på pension, når jeg er 60, 65 eller 75, hvis jeg fortsætter med at indbetale, som jeg gør?

- Hvad er mine behov, når jeg regner med at gå på pension. Kan jeg eksempelvis blive siddende i mit hus?

- Er min pensionsordning tidsvarende, eller skal den evt. justeres til min nuværende situation?

Ud fra de svar og den afklaring kan man så træffe nogle valg. Måske skal man sætte mere ind på sin pension, måske kan man sammenlægge flere pensioner og dermed opnå et bedre overblik. Det kan være en fordel at flytte sin pensionsopsparing fra et pensionsselskab til sin bank. Fordelen er, at man i banken har muligheder for selv at investere sin opsparing i værdipapirer, det være sig noterede som unoterede værdipapirer, hvor man i pensionsselskabet kun har et meget begrænset råderum. Man skal dog være opmærksom på, at pensionen kan være bundet sammen med andre ydelser, eksempelvis forsikringer. Det kan gøre det samlede billede lidt uklart, men pensionsselskaberne er forpligtet til at hjælpe dig med en afklaring. Spørg ind til, om du er overforsikret, find ud af om din eksmand/eks-kæreste evt. stadig er begunstiget i din pensionsordning og få overblik over omkostningerne.

Skatten påvirker også din pension meget, og her er det væsentligt at vide, om man har en ratepension eller en kapitalpension. Med en kapitalpension får du alle pengene udbetalt en gang, du kan imidlertid også vælge at få pengene udbetalt i mindre beløb over en periode, og fra 2013 kan du desuden konvertere din kapitalpension til en aldersopsparing.

En ratepension giver dig en fast indtægt over en periode, når du er gået på pension eller på efterløn. En ratepension udbetales i en periode på mindst 10 år og frem til 25 år efter din pensionsudbetalingsalder. Hvis du betaler topskat, vil det være en fordel for dig at indbetale på en ratepension frem for en kapitalpension, da indbetalingerne kan trækkes fra i din topskat. Dog skal du betale skat af udbetalingerne, når du går på pension og skal have pengene udbetalt.

Der er mange muligheder ved pensionsopsparing, derfor er det også af stor vigtighed, at du får en god rådgivning. Det er vigtigt, at du løbende får en dialog med din pensionsrådgiver, omkring evt. justeringer efter nuværende eller fremtidige behov, så du undgår, at din pension spiser sig selv.

Læs også: Så billigt kan du leve

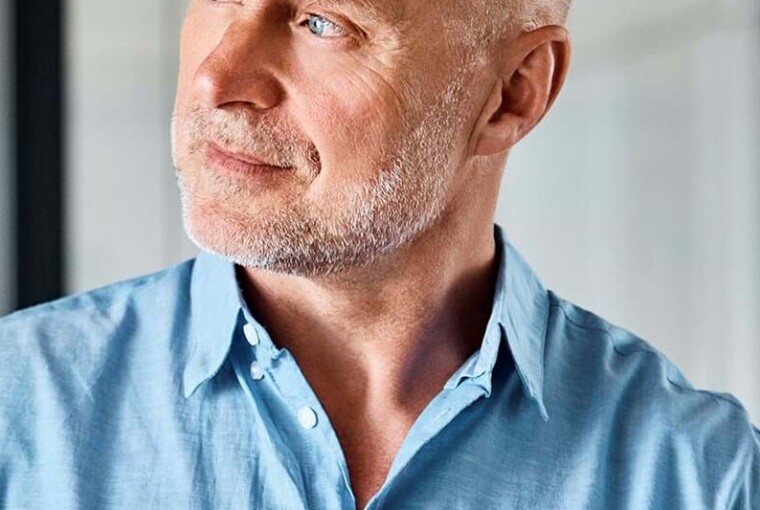

Om Pia Kyhl Frank

Pia Kyhl Frank er underdirektør og formuerådgiver i Artha Kapitalforvaltning, hvor hun hjælper folk med deres økonomiske forhold og med at afklare hvilke investeringsstrategier, der passer bedst til deres situation. Hun begyndte sin karriere i 1984 i Danske Bank, hvor hun arbejdede med investering og rådgivning af privatpersoner med formue.

I dag har Pia Frank ansvar for lidt over 25 kunders formuer gennem Artha Kapitalforvaltning. Det er blandt andet erfaringerne fra dette arbejde Pia trækker på i denne klumme. Pia er mor til to og bor i Gentofte.

Har du et spørgsmål til Pia om økonomi, opsparing, arv eller formue, så send det til:

pia.frank@altfordamerne.dk